文化講座

ボーナスで始める資産運用~初めての債券投資

夏のボーナスの使い道は決まっていますか?コロナ禍では海外旅行なども難しく、大きな支出の予定はないという方もあるかもしれません。この機会に使い道が決まっていない余裕資金で資産運用を始めてみてはいかがでしょうか。

ただ、現状は預金の金利は低く大きく増やすことは期待できません。少しでも増やすことを考える場合、投資の商品も検討することになります。その際、いきなり株式に投資をするのはハードルが高いと思う方もあるでしょう。そのような場合、預金より少しでも高い利回りが期待でき、一般的に株式よりはリスクが低いとされる「債券」に投資をするという方法もあります。

1.債券のしくみ

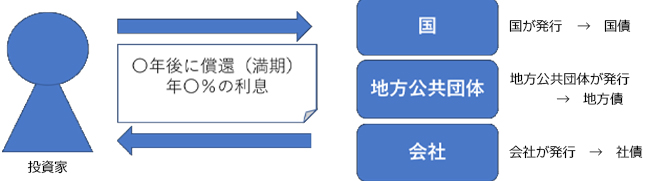

債券は投資家が国や会社にお金を貸すというしくみで、貸している間は毎年利息がもらえ、一定期間が終わると貸したお金が戻ってきます。国に貸す場合は国債、会社に貸す場合は社債といいます。預けている間は利息を受け取り、満期でお金が戻ってくる定期預金と少し似ていますが、債券は償還(満期)を待たず途中で解約する場合、通常はその時の市場価格で換金するという点が異なります。時価は高くなったり安くなったり変動するため、預けた金額より高い金額で戻る場合もあれば少ない金額でしか戻らない可能性もあります。(国債の中でも「個人向け国債」は国が元本を保障しています)ちなみに債券の時価は世の中の金利の動きの逆になるという特徴がありますので、覚えておくとよいでしょう。

2.定期預金より金利が高いのはなぜ?

定期預金に預けたお金は銀行から様々な企業に貸したり、国債に投資されたりします。その貸付で得られた利息のうち一部を預金者の利息として支払うイメージです。債券を買った場合は国や会社から直接投資家に利息が支払われるのでいわゆる銀行の取り分がなく、通常は預金より高い利息がもらえることになります。

ただし、貸した相手(国や企業)が破綻するとお金がほとんど戻ってこないこともあります。そのため、貸す相手がちゃんとお金を返してくれるかどうかはしっかり確認する必要があります。債券を選ぶ際は、まずその発行体を確認しましょう。つまり自分がお金を貸すのはどんなところなのか知るということです。債券の発行体の信用度を測る基準として格付けを参考にすることができます。

3.初めての債券投資で利用しやすい国債

どんな債券を選べばいいかわからないという場合、まずは国債への投資から始めてみるという方法があります。

国債は国が発行する債券で、日本国が発行する国債であれば日本国が破綻しなければ満期時(償還)には貸したお金が戻り、保有している間利息が受け取れます。証券会社の他、銀行やゆうちょ銀行でも買うことができます。特に個人の方が利用しやすい国債には「個人向け国債」や「新窓販国債」があります。個人向け国債は中途換金する場合も国が元本を保証しているということもあり、初めて債券を買う場合も利用しやすいかもしれません。ただし、金利は低く現状※では下限の0.05%で推移しています。新窓販国債は金利の下限はなく、市場で売却した際に売却損が発生する可能性はありますが、現状※では個人向け国債より高い金利で発行されています。それぞれの特徴を理解して、自分にあった商品を選択しましょう。

※令和3年6月時点

| 個人向け国債 | 新窓販国債 | |

|---|---|---|

| 商品 | 変動10年、固定5年、固定3年の3種類 | 固定10年、固定5年、固定2年の3種類 |

| 購入単位 | 最低1万円から1万円単位 | 最低5万円から5万円単位 |

| 販売価格 | 額面100円につき100円 | 入札結果に応じて財務省で決定 |

| 金利 | 変動(10年満期) 固定 金利の下限あり |

固定 金利の下限なし |

| 中途換金 | 発行後1年経過でいつでも国が買取ることにより中途換金が可能(元本割れなし) | 市場でその時の市場価格で売却 売却益・売却損が発生する(元本保証なし) |

石川 友紀

ファイナンシャルプランナー(CFP®)

株式会社家計の総合相談センター