文化講座

社会人としての第一歩はお金の仕組み作りから!!

今年は前例のないコロナ禍の特別な1年となってしまいましたね。

新入社員の方は、入社式も新入社員研修も、もちろん歓迎会もないまま、自宅待機となった方が多かったのではないでしょうか?

相談業務をしていると、社会人・会社員になられたタイミングで、今後のお金の貯め方・保険の加入を検討していると相談に来られる方が非常に多いです。

その度に自身の20代の頃と比べると、今の若い方々はお金に対する意識が高いと感心しています。

老後2000万円問題とか、年金が貰えなくなるかも?というニュースをネットで見たりお友達とも話されたりしているからだと思います。

もちろん金融リテラシーの啓蒙活動もあり、小中高の学校によってはお金の勉強を取り入れたり、大学でファイナンシャルプランナー(FP)の資格取得を取り入れたりされている成果でもあるでしょう。

社会人・会社員として各種運用・保険の加入を検討される前にご自身で先ずしっかり確認していただきたいことがございます。

①ご自身が加入されている健康保険の種類は何か?

自営業でしたら国民健康保険、会社員の方でしたら組合健保や協会けんぽになります。

万が一自分が病気やケガなどで入院したらどの位お金が必要で、どのような給付がされるのかをしっかり確認しておいてください。

②会社の退職金制度

老後の資産形成にとても大切なことなので、しっかり確認願います。

退職金制度のあるorなし

ある場合は退職一時金なのか?企業型DCなのか?等々

③現在加入されている保険の内容

子供のころから、ご両親が何らかの保険に加入してくれていた人もいると思います。

その内容を確認して、不足部分に追加されるのか?見直しをされるのか?検討していきます。

上記のポイントをしっかり踏まえて、ご自身に必要な保障やお金を貯める仕組み作り(つみたてNISA・iDeCo・個人年金など)を早い段階で組み立てられることをお勧めします。

資産運用にとっては、時間は大きな強みとなります。

例えば

10年間毎月3万円=総額360万円を3%で運用されると4,192,243円

30年間毎月1万円=総額360万円を3%で運用されると5,827,369円

同じ拠出額360万円でも長期の複利効果により運用成果に大きな違いが出ます!!

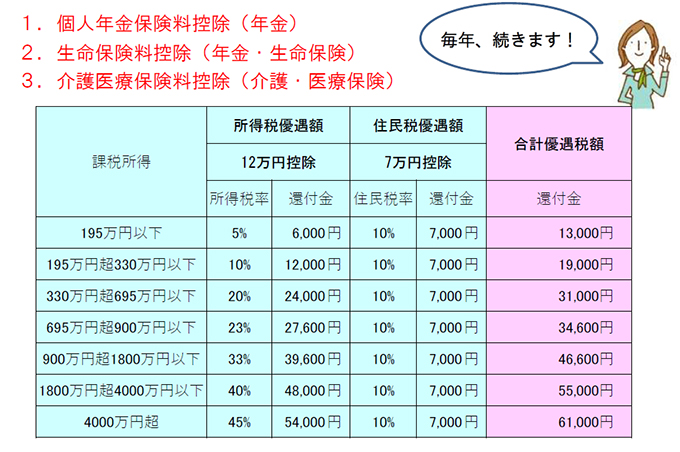

そして保険の加入にとっては、保険料を支払うことで所得税・住民税が軽減される生命保険料控除も支払い期間中ずっと続きます。

それ以外にも保険は告知が必要で、何かあると入れなくなってしまうというリスクがあるので、健康で若くて保険料が安いうちに仕組み作りに取り入れていただきたいです。

時間と控除を若いうちから上手に取り入れて、増やすだけでなく守る部分もしっかり作っていきましょう。

佐野 圭子

ファイナンシャルプランナー(CFP®)

株式会社家計の総合相談センター